河间政府补贴

价格: ¥行业优势

证书价值

专注于认证咨询行业,一站式企业服务

-

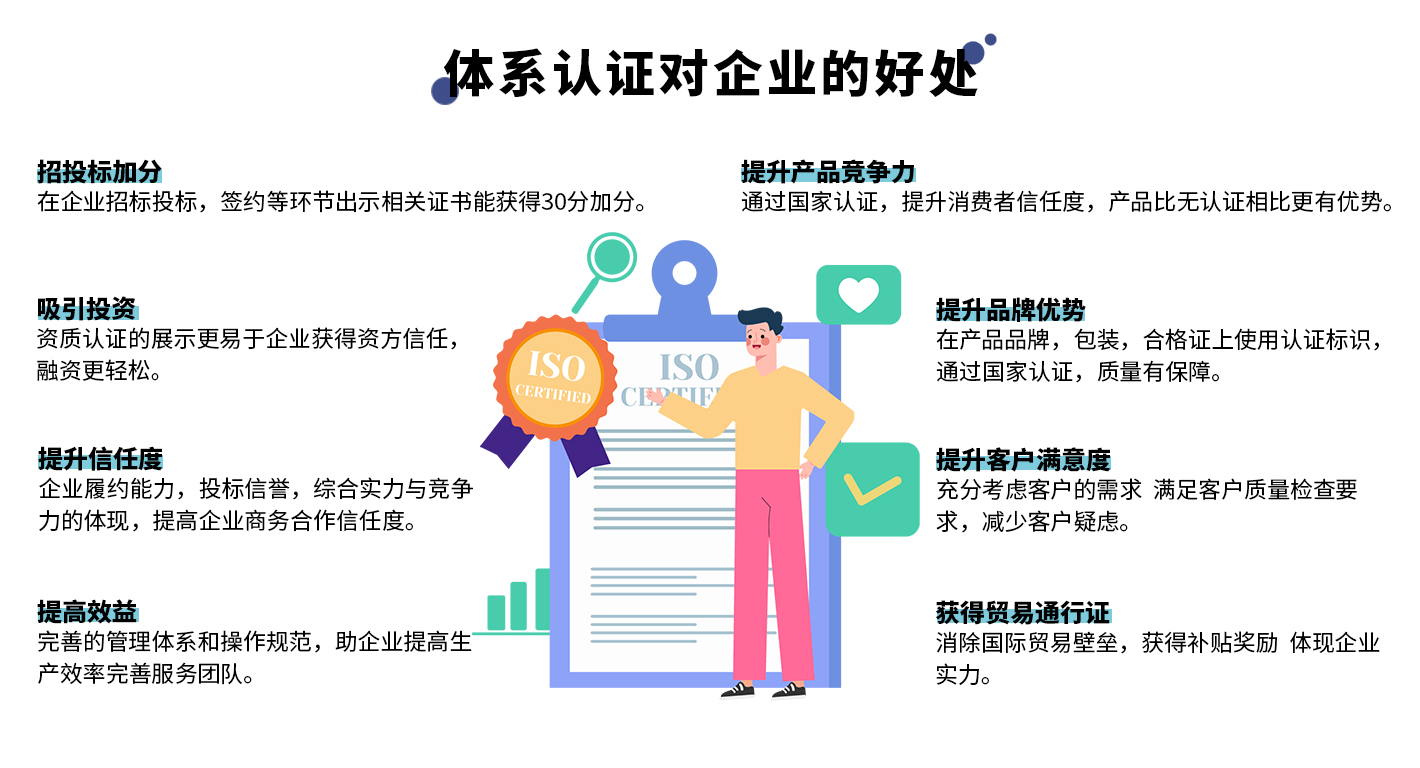

招投标加分, 市场准入

-

政府采购扶持

-

获得贸易通行证

-

提高企业管理能力

-

吸引投资,融资更轻松

-

提升企业品牌优势

-

提高企业市场竞争力

-

提升客户满意度

河间政府补贴简介:

<!-- -->

-->

政府补贴,是指企业从政府无偿取得货币性资产或非货币性资产,但不包括政府作为企业所有者投入的资本。 我国主要政府补助:财政贴息、研究开发补贴、政策性补贴。

形式特征

政府补助的主要形式有:财政拨款、财政贴息、税收返还、无偿划拨非货币性政府补助资产。

政府补助准则规范的政府补助主要有如下特征:

⒈无偿性。

⒉来源于政府的经济资源

一是无偿性。无偿性是政府补助的基本特征。政府并不因此享有企业的所有权,企业将来也不需要偿还。这一特征将政府补助与政府作为企业所有者投入的资本、政府采购等政府与企业之间双向、互惠的经济活动区分开来。政府补助通常附有一定的条件,这与政府补助的无偿性并无矛盾,并不表明该项补助有偿,而是企业经法定程序申请取得政府补助后,应当按照政府规定的用途使用该项补助。

二是直接取得资产。政府补助是企业从政府直接取得的资产,包括货币性资产和非货币性资产,形成企业的收益。比如,企业取得政府拨付的补助,先征后返(退)、即征即退等办法返还的税款,行政划拨的土地使用权,天然起源的天然林,等等。不涉及资产直接转移的经济支持不属于政府补助准则规范的政府补助,比如政府与企业间的债务豁免,除税收返还外的税收优惠,如直接减征、免征、增加计税抵扣额、抵免部分税额等。

还需说明的是,增值税出口退税也不属于政府补助。根据相关税收法规规定,对增值税出口货物实行零税率,即对出口环节的增值部分免征增值税,同时退回出口货物前道环节所征的进项税额。由于增值税是价外税,出口货物前道环节所含的进项税额是抵扣项目,体现为企业垫付资金的性质,增值税出口退税实质上是政府归还企业事先垫付的资金,不属于政府补助。

在实际工作中,政府补助的形式主要有财政拨款、财政贴息、税收返还和无偿划拨非货币性资产等。企业不论通过何种形式取得的政府补助,政府补助准则规定,在会计处理上应当划分为与资产相关的政府补助和与收益相关的政府补助。通常情况下,政府补助为与收益相关的政府补助,因为根据市场经济条件下政府补助的原则和理念,政府补助主要是对企业特定产品由于非市场因素导致的价格低于成本的一种补偿。与资产相关的政府补助最终也是与收益相关,只是暂时作为递延收益处理,在相关资产形成、投入使用并提取折旧或摊销时从递延收益转入当期损益。

补助分类

另外,增值税出口退税不属于政府补助。

政府补助分为无条件政府补助与附条件政府补助。

附条件的政府补助:政府在特定的不确定未来事项发生或不发生时有权政府补助

收回的政府补助。不能满足条件时,政府有权收回;能否满足条件具有不确定性。

无条件的政府补助:除附条件政府补助之外的政府补助。

接受政府补助资产,在实际收到或者获得了收取政府补助的权利并基本确定能收到时,予以确认。

企业接受政府补助的现金资产,应当按照其实际金额入帐。

企业对于无条件的现金补助,应当在确认补助资产的同时计入当期损益。对于无条件的非现金补助,根据国家相关法律、法规等规定,应当在确认补助资产的同时计入资本公积。接受政府补助的非现金资产的初始计量,按照预计未来现金流量现值计量。

部分减免税款需要按照政府补助准则进行会计处理:

①小微企业销售额满足税法规定的免征增值税条件时

借:应交税费——应交增值税(减免税额)

贷:其他收益(免征的税额)

②一般纳税人的加工型企业根据税法规定招用自主就业退役士兵,并按定额扣减的增值税

借:应交税费——应交增值税(减免税额)

贷:其他收益(减征的税额)

-

备案机构

认监委备案可查

-

透明收费

明码标价绝不隐形收费

-

专人服务

服务全程进行信息化监控

-

售后无忧

服务出问题客服经理全程跟进